新闻中心

五金本周景气度改善的方向主要在有色金属、石油石化、工程机械、食品饮料、纺织服装等领域,涨价线索明显的有:上游的有色金属、石油石化,中游制造领域的工程机械,下游消费领域的纺织服装等。具体来看,根据Wind数据统计,上游资源品中,COMEX黄金期货价格周环比上行,COMEX白银期货价格周环比上行,铜价周环比上行。美国西德克萨斯中级轻质原油现货价周环比上行,英国布伦特原油现货价周环比上行。中游制造领域,1月挖掘机销量同比上行,挖掘机开工小时数同比上行,工业机器人产量同比上行,金属切削机床产量同比上行。下游消费领域,1月纺织服装、服饰业PPI同比上行,1月纺织服装、鞋、帽制造业出口价格指数同比持平。金融地产方面,沪深市场总成交金额周环比上升,房地产行业目前总体需求仍然较弱,上周30大中城市商品房周成交面积同比下降。建议关注顺周期类的资源品、大消费、大金融板块;同时建议关注景气成长类资产中困境反转的方向。

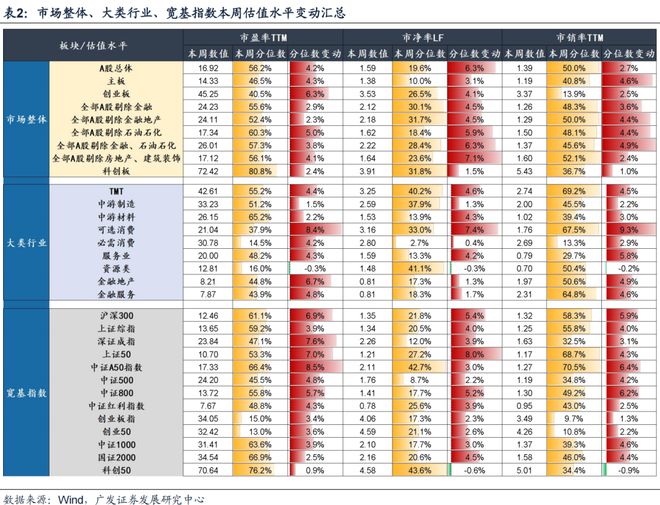

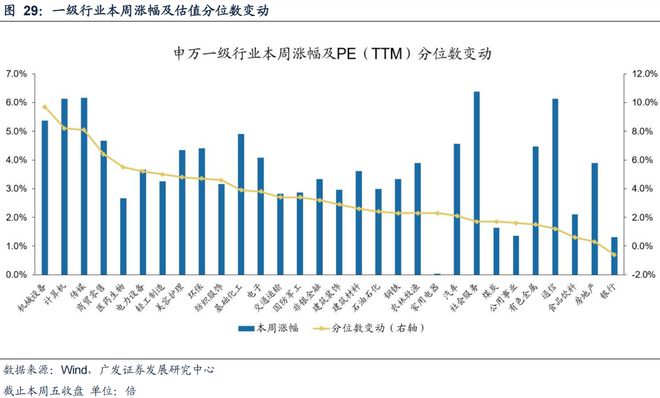

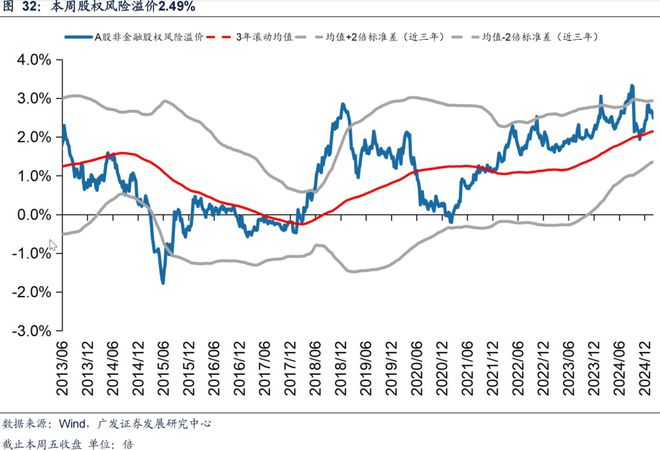

估值:(1)根据wind数据,市场整体来看,本周A股总体估值扩张。其中,创业板扩张幅度最大。(2)从行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为机械设备、计算机、传媒。PE(TTM)分位数扩张幅度最小的行业为食品饮料、房地产、银行。(3)根据wind数据,本周股权风险溢价从上周2.64%下调至本周2.49%,收益率从上周4.24%下调至本周4.13%。

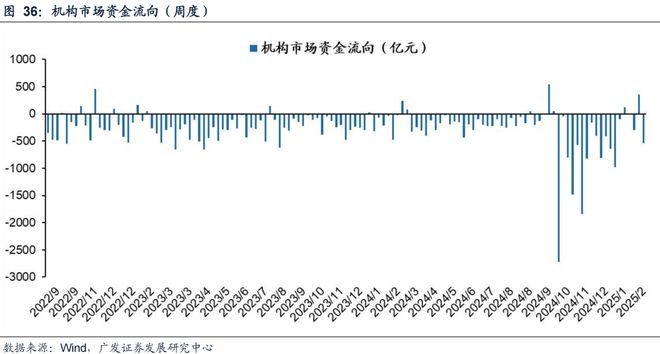

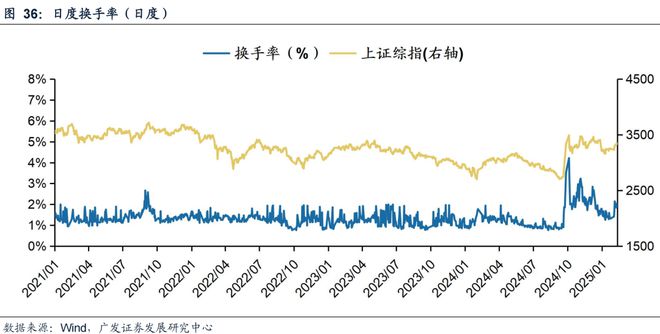

流动性:本周日均换手回升,交投情绪回暖。一级市场方面,本周IPO规模为0亿元,前一周IPO规模为1亿元。二级市场方面,截止本周四南下资金净流入132亿元,上周净流入45亿元,交易费用178亿元。投资者情绪方面,本周日度平均换手率为1.92%,前一周为1.75%;机构资金净流出542亿元,前一周流入352亿元。本周限售股解禁461亿元,前一周限售股解禁161亿元,预计下周限售股解禁4672亿元。

风险提示:全球经济下行超预期;海外政策及降息节奏不确定,带来全球流动性风险;中国货币及财政政策的出台时间及形式不确定,经济复苏力度低于预期等。

本周景气度改善的方向主要在有色金属、石油石化、工程机械、食品饮料、纺织服装等领域,涨价线索明显的有:上游的有色金属、石油石化,中游制造领域的工程机械,下游消费领域的纺织服装等。具体来看,根据Wind数据统计,上游资源品中,COMEX黄金期货价格周环比上行,COMEX白银期货价格周环比上行,铜价周环比上行。美国西德克萨斯中级轻质原油现货价周环比上行,英国布伦特原油现货价周环比上行。中游制造领域,1月挖掘机销量同比上行,挖掘机开工小时数同比上行,工业机器人产量同比上行,金属切削机床产量同比上行。下游消费领域,1月纺织服装、服饰业PPI同比上行,1月纺织服装、鞋、帽制造业出口价格指数同比持平。金融地产方面,沪深市场总成交金额周环比上升,房地产行业目前总体需求仍然较弱,上周30大中城市商品房周成交面积同比下降。

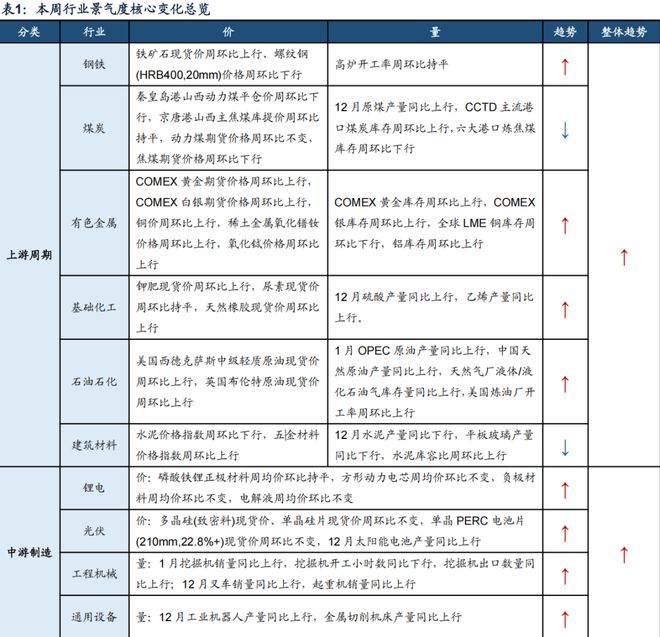

截至2月14日,铁矿石现货价为845.00元/吨,周环比上升,截至2月13日,螺纹钢(HRB400,20mm)价格为3300.00元/吨,周环比持平。截至2月14日,高炉开工率78.00%,周环比持平。

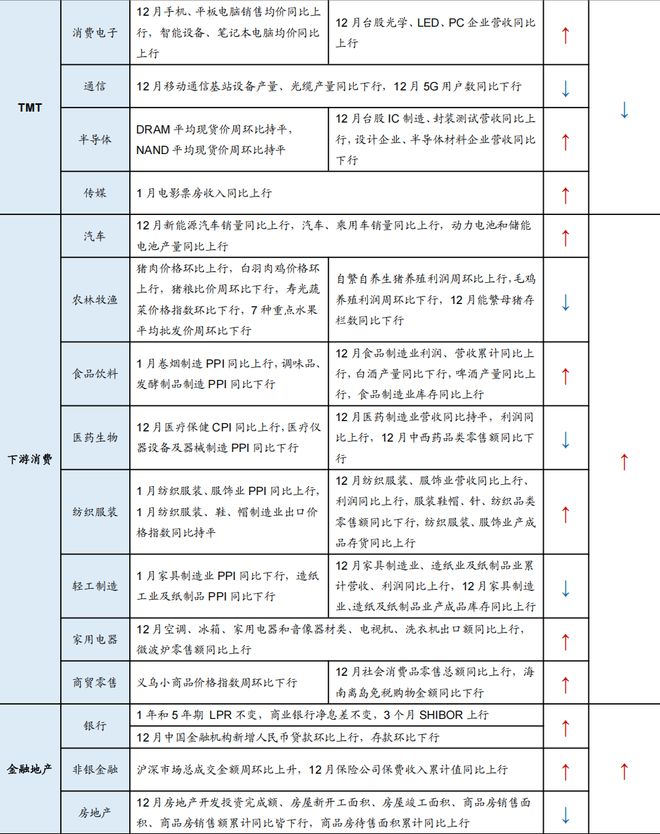

截至 2 月 13 日,COMEX 黄金期货结算价 2945.40 美元/盎司,周环比上升。COMEX 白银期货结算价 32.73 美元/盎司,周环比上升,截至 2 月 14 日,铜价 7.771 万元/吨,周环比上升。稀土金属方面,截至 2 月 13 日,氧化镨钕最低价 426.00 元/千克,周环比上升,氧化铽价格 6090.00 元/千克,周环比上升,镝价格 2150.00 元/千克,周环比持平。

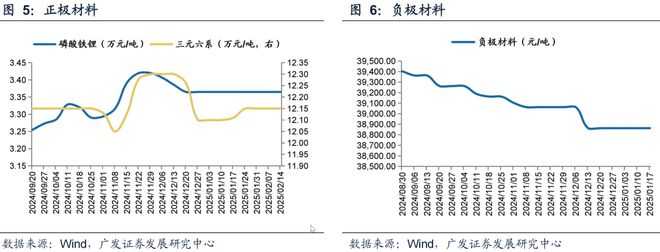

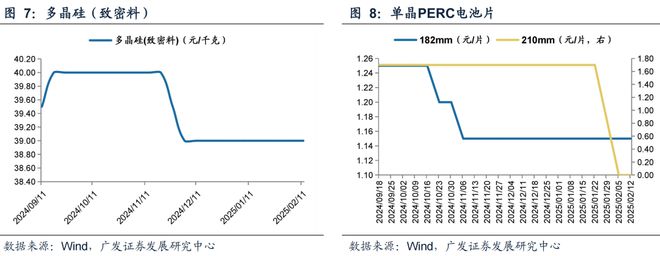

锂电方面,截至 2 月 14 日,正极磷酸铁锂周均价 3.37 万元/吨,周环比持平,三元 6 系周均 12.15 万元/吨,周环比持平。负极材料周均价 3.886 万元/吨,周环比持平。光伏方面,截至 2 月 12 日,多晶硅(致密料)现货周均价39.00 元/千克,周环比持平,单晶 PERC 电池片(210mm,22.8%+)现货周均价 0.33 元/瓦,周环比持平。

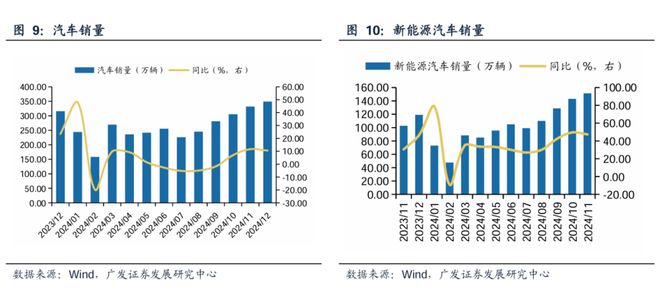

12月汽车销量348.86万辆,当月同比上行10.53%;12月汽车产量349.90万辆,当月同比上行15.20%。其中,12月乘用车产量300.56万辆,当月同比上行10.77%;12月乘用车销量312.00万辆,当月同比上升11.75%, 12月新能源汽车销量159.60万辆,当月同比上行33.97%,12月新能源汽车产量164.70万辆,当月同比上行44.35%。电池方面,12月动力电池和储能电池产量为124500.00兆瓦时,当月同比上行60.25 %。

价格方面,1月百城住宅价格指数同比上行2.76%。产销方面,12月房地产开发投资完成额累计同比下行10.60%,房屋新开工面积累计同比下滑23.00%,房屋竣工面积累计同比下滑27.70%,商品房销售额累计同比下行12.90%。 截至 2 月 9 日,30 大中城市商品房当周成交面积 65.71 万平方米,同比下行 13.37%。库存方面,12 月商品房待售 面积累计同比上行 10.60% 。

市场整体来看,本周A股总体估值扩张。其中,创业板扩张幅度最大。大类行业来看,本周行业估值多数扩张,其中,可选消费、金融地产、金融服务估值扩张幅度较大。宽基指数看,本周指数多数估值扩张,其中,中证A50指数、深圳成指、上证50扩张幅度较大。

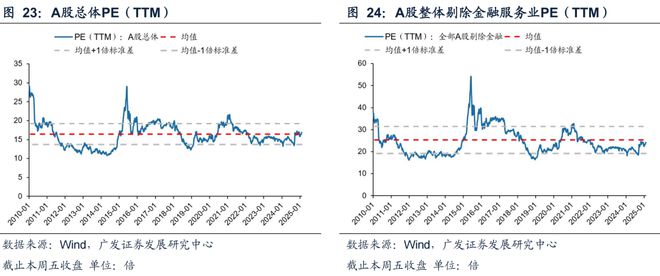

其中,A股总体PE(TTM)从上周16.47倍上升到本周16.92倍,PB(LF)从上周1.55倍上升到本周1.59倍;A股整体剔除金融PE(TTM)从上周23.59倍上升到本周24.23倍,PB(LF)从上周2.07倍上升到本周2.12倍。

创业板PE(TTM)从上周43.45倍上升到本周45.25倍,PB(LF)从上周3.39上升到本周3.53倍;科创板PE(TTM)从上周的71.55倍上升到本周72.42倍,PB(LF)从上周3.88倍上升到本周3.91倍。

行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为机械设备、计算机、传媒。PE(TTM)分位数扩张幅度最小的行业为食品饮料、房地产、银行。

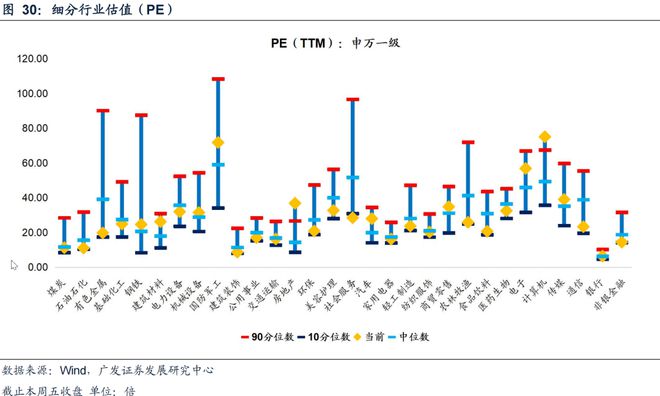

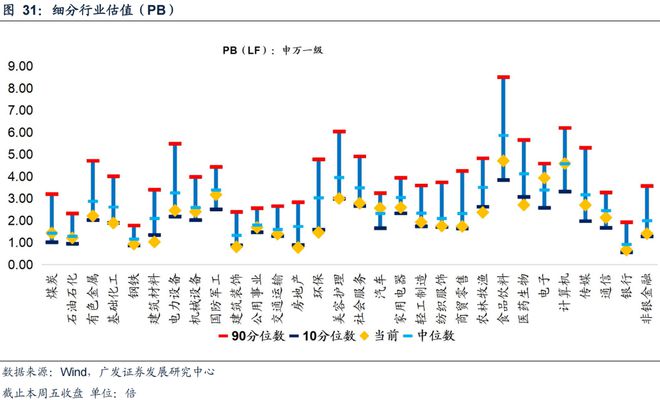

此外,从PE角度来看,申万一级行业中,钢铁、建筑材料、机械设备、国防军工、房地产、汽车、商贸零售、电子、计算机、传媒估值高于历史中位数。社会服务估值低于历史10分位数。

从PB角度来看,申万一级行业中,汽车、电子估值高于历史中位数。基础化工、建筑材料、建筑装饰、房地产、环保、社会服务、美容护理、纺织服饰、农林牧渔、医药生物估值低于历史10分位数。

本周股权风险溢价从上周2.64%下调至本周2.49%,收益率从上周4.24%下调至本周4.13%。

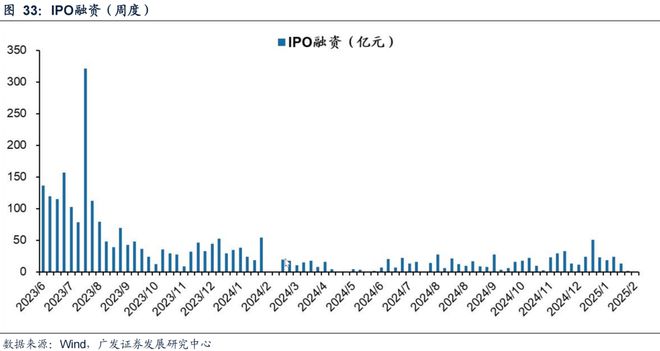

(1)IPO融资:本周IPO规模为0亿元,前一周IPO规模为1.28亿元,本周IPO融资规模维持低位,截止本周五,2月IPO上市公司共计1家。

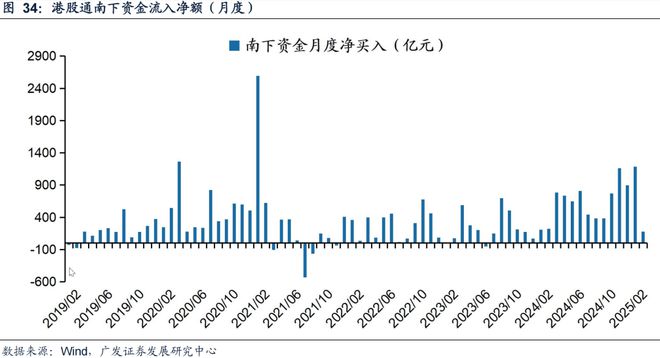

港股通南下资金流入净额:截至本周四港股通南下资金净流入132.32亿元,前一周净流入45.43亿元。截至2025年2月13日,2025年2月南下资金净流入177.75亿元。

(3)交易费用:本周为178.46亿元,前一周为98.88亿元,交易费用较上周上涨79.58亿元。

(1)机构资金流向:本周机构资金转流出541.51亿元,前一周机构资金流入351.62亿元。

(2)日度换手率:本周日度换手率均值为1.92%,前一周为1.75%,本周换手率持续回升,交投情绪回暖。

(1)限售股解禁:本周限售股解禁461亿元,前一周限售股解禁161亿元,预计下周限售股解禁4672亿元(以2025年2月14日收盘价计算)。广发策略:TMT交易情绪维持高位建议关注顺周期类的资源品、大消费、大金融板块、景气成长类资产中困境反转的方向

扫一扫关注我们